ecoABM

official distributor

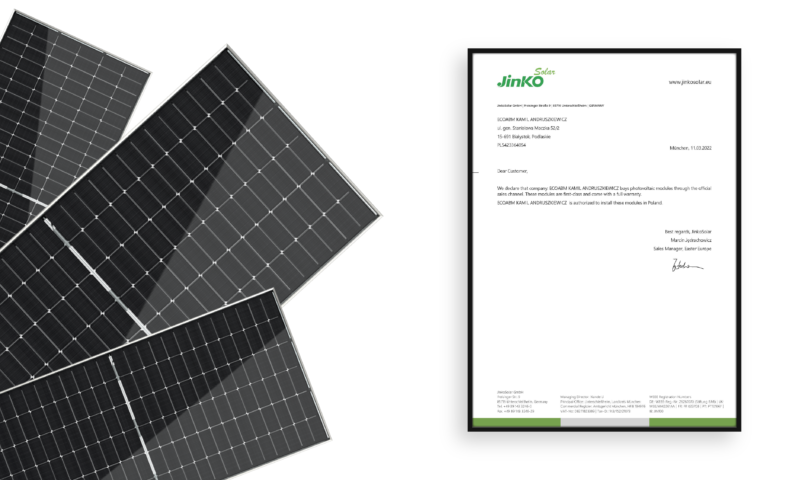

We are the official distributor of Growatt, KSTAR, Dyness, Foxess, Jinko, Schalter, Noark, Haier, Heiko brands.

We supply components of the highest quality – photovoltaic modules, photovoltaic inverters, energy storage systems, construction systems, electric car chargers, carports, heat pumps, air conditioners, Smarthome solutions. All components in our wholesale store come from the world’s top manufacturers.

A reliable partner

Areas of our operations

Manufacturing

ecoABM has been manufacturing certified mounting structures and switchgear for years

with electrical protection. Our equipment is characterized by intuitive assembly, durability and modern design.

Distribution

We distribute only products from reputable manufacturers! The assortment we offer has been tested by independent testing bodies for resistance to the PID effect, LID or weather conditions. Check out the details!

Training

Science is the key to power! Our ranks include both practical experts and academic researchers. We also cooperate

with numerous manufacturers and scientific institutions. Join us for installation and sales training!

Development

ecoABM is constantly expanding its line of proprietary products. Our research and development team, in cooperation with scientists and National Key Clusters, implements projects that support the development of renewable energy.

Everything for photovoltaics

in one place!

As a wholesaler, we have in our offer all the products to complete ready-made photovoltaic installations, from photovoltaic panels to inverters. Order products online and experience the fast turnaround time and A-grade products for yourself.

Start

cooperation in 3 steps

ecoABM works globally

Check out the markets we work in and our international subsidiaries

Get in touch

ecoABM

why it's worth it

See what speaks for

for cooperation with ecoABM.

Blog

Find out more from ecoABM

Experienced company

Team

Learn more about the specialists at ecoABM

ecoABM Kamil Andruszkiewicz implements a project co-financed from European Funds “Preparation of ecoABM for the implementation of a new business model of internationalization.”

The aim of the project is to prepare ecoABM for the implementation of a new business model related to the internationalization of activities in order to increase the company’s economic activity on international markets.

Project value: PLN 824,223.00

Project co-financing from the EU: PLN 514,335.00

Project implementation period: 01/09/2022 – 31/12/2023